令和3年度税制改正により経営資源集約化税制が施行されました。

ウィズコロナ/ポストコロナ社会に向けて、地域経済・雇用を担おうとする中小企業による経営資源の集約化等を支援することを目的として、 ①設備投資減税(経営強化税制) ②雇用確保を促す税制(所得拡大促進税制) ③ 準備金の積み立て(中小企業事業再編投資損失準備金) として3つの制度がありますが今回はその中で③についてご案内致します。

従来では株式の購入代金、購入手数料、デュー・デリジェンスに伴う費用は取得価額として資産計上することになるため減損又は売却等の事由が発生するまでは損金算入することが出来ない取り扱いとなっていました。

今回の措置は、第三者間のM&Aで事業承継を伴うものに限りこれらの費用について70%を上限として任意の金額を一時的に損金算入することが出来る制度になっているため買手側の企業にとって税務上有利なものとなっています(5年経過後に段階的に益金算入が必要)。

適用にあっては経営力向上計画の確認後に株式の売買契約を締結する必要があるため事前のスケジューリングが重要になります。

【概要】

事業承継等事前調査に関する事項を記載した経営力向上計画の認定を受けた上で、計画に沿ってM&Aを実施した際に、投資額の70%以下の金額を準備金として積み立てることで損金算入することを可能とする制度です。適用対象期間は令和6年3月31日までに上記の事業承継等事前調査に関する事項が記載された経営力向上計画の認定を受けたものとされています。また一定の親族内で行われるものについては適用対象外となります。

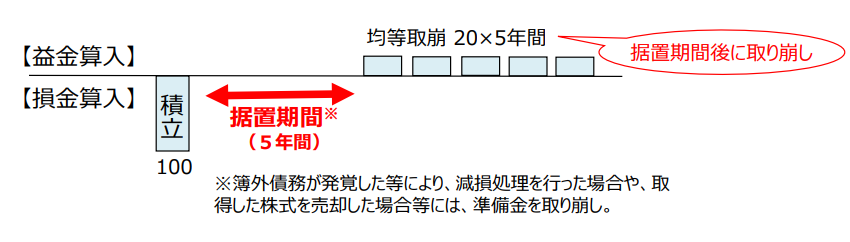

①M&A実行時に準備期として積み立てることで最大70%を損金算入

②減損や株式売却等があった場合には、準備金を取り崩して益金算入

③措置期間後の5年間にかけて均等額で準備金を取り崩して益金算入

※図解は経済産業省HPより抜粋

【適用要件】

①一定の中小企業者に該当する買手企業がM&Aの相手の決定後に必要事項を記載した経営力向上計画を申請して管轄の経済産業局等の認定をうける

②株式取得を実行し、事業承継等を実施したこと及び事業承継等事前調査の内容について報告を行い、確認書を受け取る

(事業承継と伴うもので実行後に発行済株式等の50%以上を有する関係になることが必要)

③税法上の要件を満たす場合には、①の申請書、①の認定書、②の確認書(いずれも写し)を添付し、準備金として積み立てることによって損金算入することが可能

【参考URL】

中小企業の経営資源の集約化に資する税制 概要・手引き(経済産業省HP)

https://www.chusho.meti.go.jp/keiei/kyoka/shigenshuyaku_zeisei/tebiki.pdf

経営力向上計画策定の手引き(中小企業庁HP)

https://www.chusho.meti.go.jp/keiei/kyoka/pdf/tebiki_keieiryoku.pdf